中国光伏产能扩张,将如何影响全球供应链市场?

伍德麦肯兹

· 2023-11-08 09:30:22

据伍德麦肯兹追踪统计,到2024年,国内硅片、电池片和光伏组件的产能均将超过1TW。其中,电池片制造能力的产能扩张速度将超过硅片和组件环节的增速。而中国强大的光伏供应链以及极具竞争力的组件价格占据了海外市场。海外各国为保护本土光伏产业发展,纷纷出台各种政策针对中国光伏企业。

原文如下:

中国电池片产能的扩张速度

将超过硅片和组件产能增速

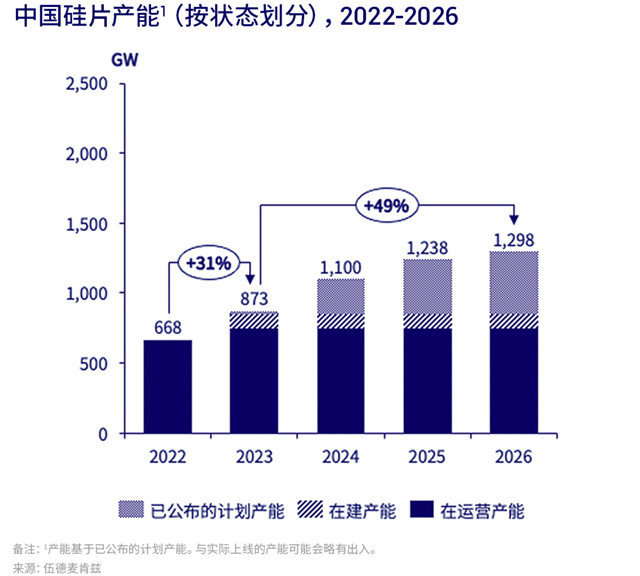

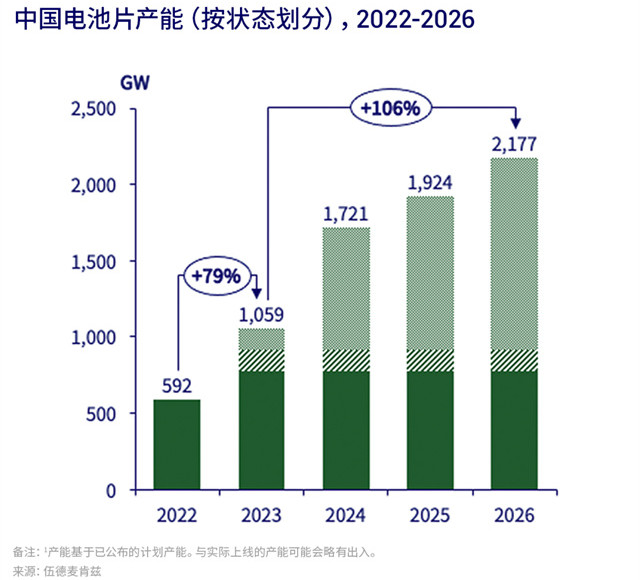

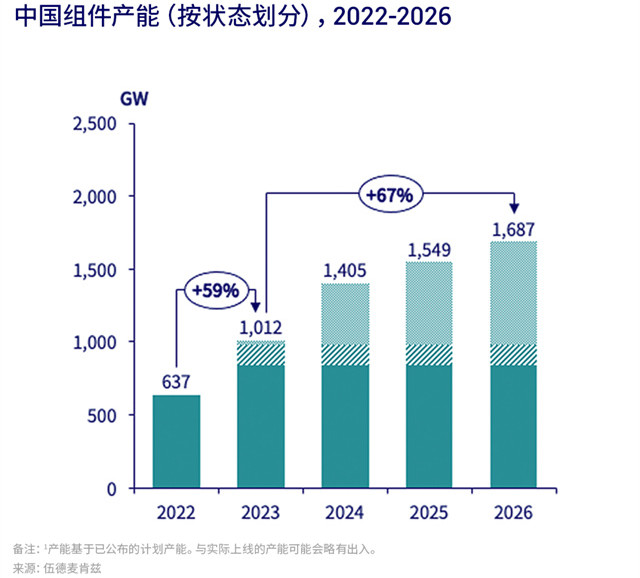

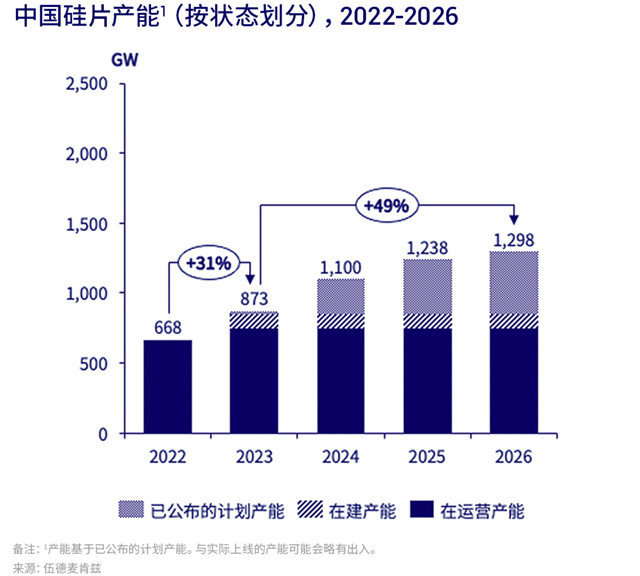

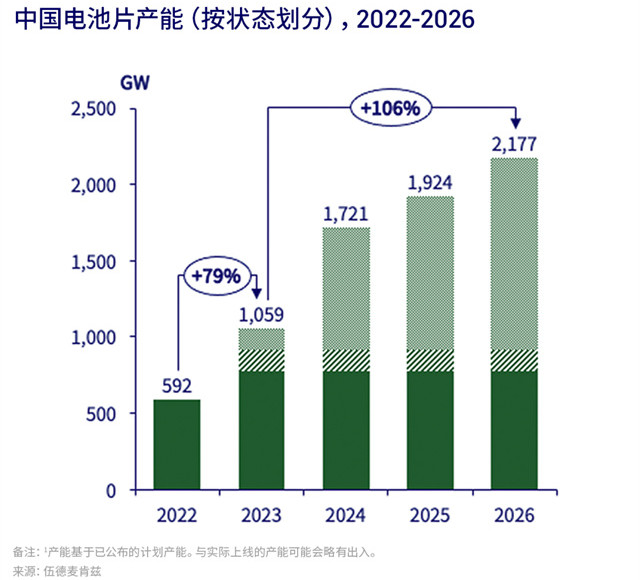

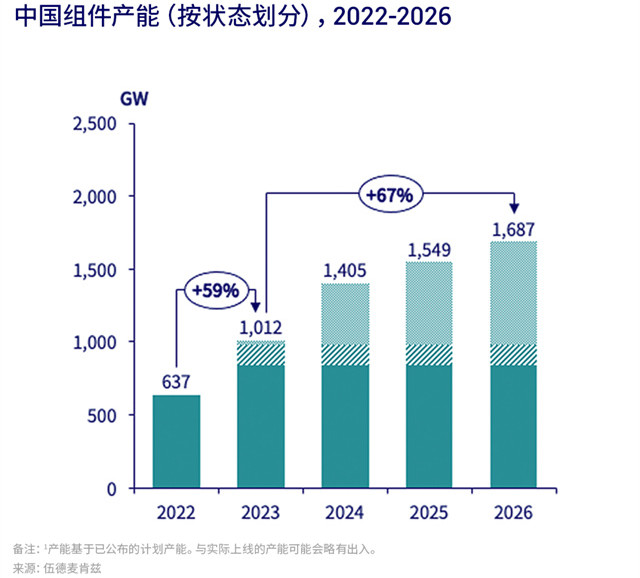

技术迭代更新和垂直一体化的产业发展,使得中国光伏组件各环节产能迅速增长。据伍德麦肯兹《光伏供应链数据库PV Pulse》追踪统计,到2024年,国内硅片、电池片和光伏组件的产能均将超过1TW。其中,电池片制造能力的产能扩张速度将超过硅片和组件环节的增速。

预计电池片将会成为组件供应链中竞争最激烈的环节。据伍德麦肯兹数据库统计,87%的电池片扩产计划采用新型N型技术。市场对供应过剩的担忧主要是出于对发电效率较低的老旧产品生产线的考虑,如P型和M6电池片。若加上已公布的计划产能,到2026年,P型电池片的全球产能将是其需求的四倍以上。过剩的P型电池片生产线亟需尽快升级为TOPCon电池片生产线,否则将被逐步关停。

中国制造的组件价格远低于欧洲或美国的水平

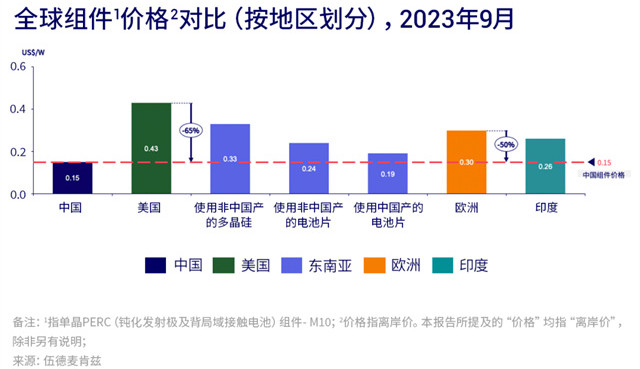

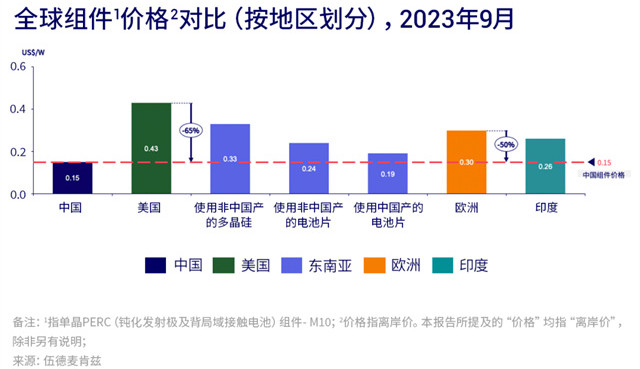

面对中国制造的强大光伏供应链及组件价格竞争力,海外市场纷纷出台了强有力的政策,来支持本土光伏制造业的发展。但与中国制造的组件相比,海外市场的组件成本价格仍不具备竞争力。

在《通胀削减法案》(IRA)的激励和补贴下,美国正在迅速发展本土光伏供应链。但美国缺乏硅片、电池片及光伏玻璃的产能,上游原材料仍然依赖进口。而中国凭借先进的技术、成本优势及完善的供应链,本土制造的组件价格比美国低65%。

欧洲本土生产的组件价格是中国组件价格的两倍,缺乏市场竞争力,销售受阻。这也导致当地供应商呼吁欧盟委员会对中国进口的组件产品加征关税,以保护当地光伏制造业的情况。

为保护本土光伏制造业的发展,印度政府对进口的光伏组件和电池片分别设置了40%和25%的基本关税。但目前本土电池片产能无法满足其组件端的制造需求,需依赖中国和东南亚的供应以弥补缺口。而进口光伏电池片的基本关税也推高了印度本土组件的成本上涨,从而降低了其在国际市场的竞争力。

非一体化的组件制造商

已于2023年第三季度达到了盈亏平衡点

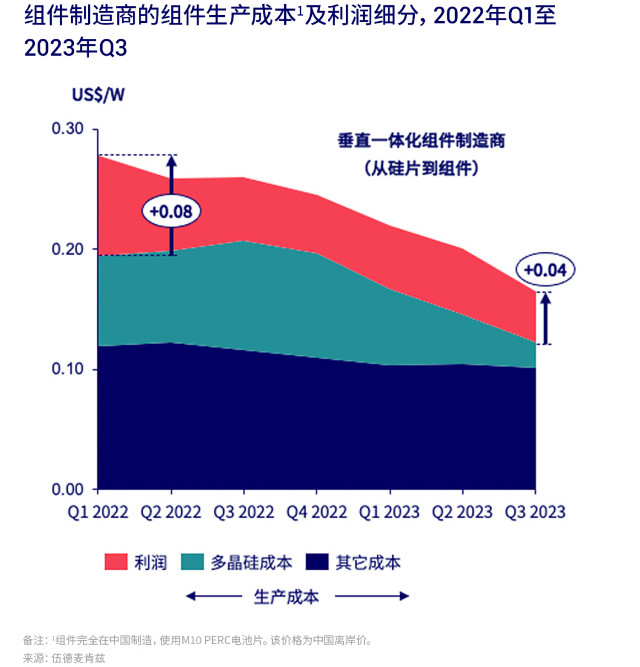

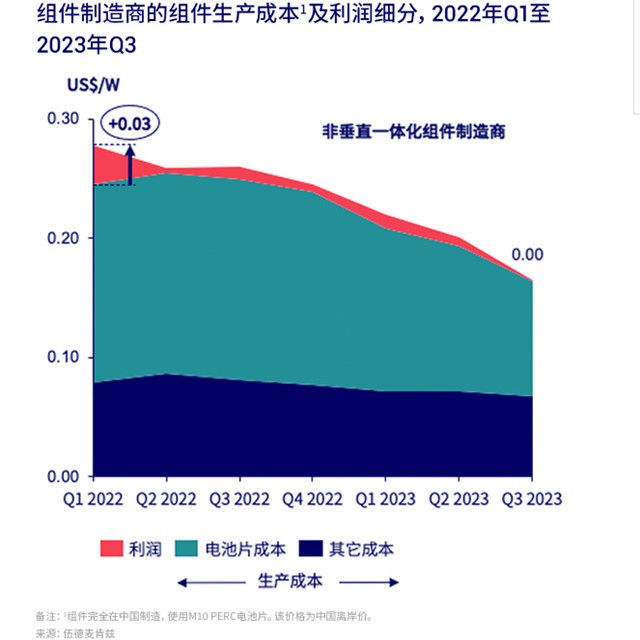

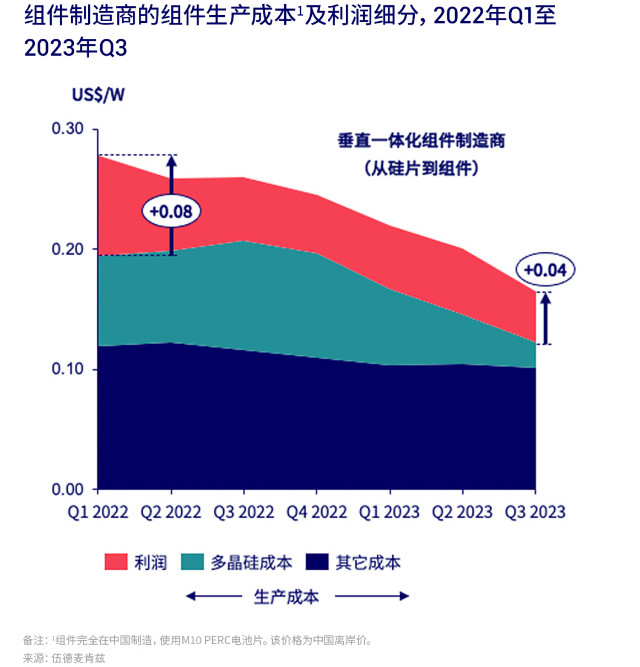

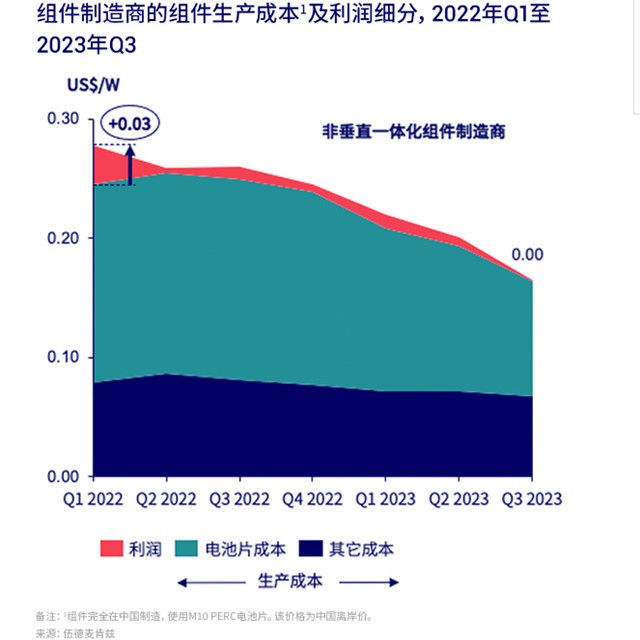

面对当前国内供应过剩的局面,制造商们采用激进的投标策略,以低价积极抢占市场份额。垂直一体化制造商凭借自有上游供应链端产能(电池片或是硅片),可以更好地削减组件制造成本,通过降价策略争取更多订单。

对于从外部采购零部件的非一体化组件制造商而言,截至2023年第三季度,市场价格与制造成本几乎持平,已无利润空间。若市场价格进一步下跌,非一体化组件制造商将被迫赔本接单、降低产能利用率,甚至面临倒闭的风险。

浙公网安备 33010802011625号

浙公网安备 33010802011625号